Tại tọa đàm: “Phát triển nguồn vốn cho bất động sản: Dư địa và gợi ý các giải pháp bền vững” do Tạp chí Điện tử Doanh nhân Việt Nam phối hợp với vietnambiz.vn và Vietnammoi.vn tổ chức, thực trạng các doanh nghiệp bất động sản đối mặt với hàng loạt khó khăn do thiếu vốn gây ra được nêu bật. Các giải pháp căn cơ, gốc rễ vấn đề về khơi thông nguồn vốn cho thị trường bất động sản đã được các chuyên gia đưa ra và thảo luận. Hãy cùng NhaTop1 tìm hiểu bài viết sau đây nha "Doanh nghiệp BĐS đói vốn, khơi thông nguồn vốn bằng cách nào?".

Doanh nghiệp BĐS đói vốn

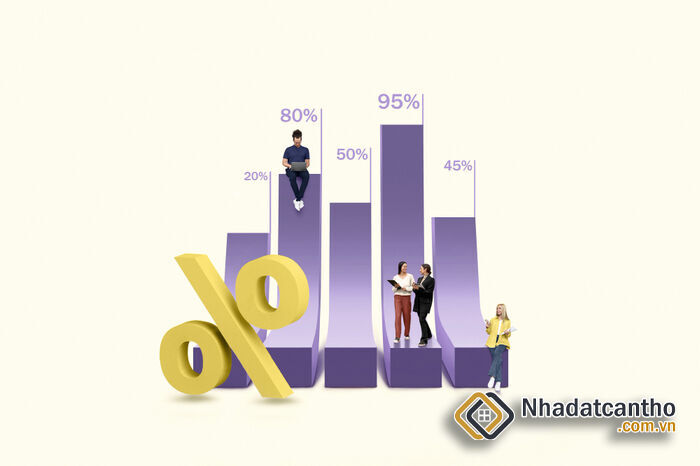

Doanh nghiệp BĐS đói vốn, thị trường bất động sản đang đối mặt với vô vàn khó khăn, thách thức do vấn đề thiếu vốn gây ra. Một số nhà thầu lớn cho biết rất nhiều chủ đầu tư bất động sản, kể cả các tập đoàn lớn đã xin giãn tiến độ thanh toán từ 3 tháng lên tới 5, 6 tháng do thiếu vốn. Khoảng 30 – 40% các doanh nghiệp bất động sản, xây dựng, xây lắp đang nợ đọng lẫn nhau với số tiền khoảng 60.000 tỷ đồng. Không có vốn, thị trường bất động sản đang thiếu nguồn cung trầm trọng, đặc biệt là các nguồn cung phục vụ nhu cầu thiết yếu của người dân, khiến giá tăng cao.

Những dự án đang có nguồn hàng tung ra thị trường thì không có dòng tiền nên tốc độ triển khai chậm lại, kéo theo việc xoay dòng tiền cũng chậm theo, trong khi áp lực lãi vay ngày càng lớn. Mọi kênh tiếp cận vốn của doanh nghiệp đều đang gặp khó do Nhà nước kiểm soát tín dụng ngân hàng, trái phiếu. Ngoài ra, cổ phiếu, nguồn vốn từ khách hàng đều bị tắc nghẽn khiến doanh nghiệp bị bủa vây trong vô vàn khó khăn.

Tiến sĩ Lê Xuân Nghĩa, Thành viên Hội đồng Tư vấn - Chính sách Tiền tệ Quốc gia

Tiến sĩ Lê Xuân Nghĩa, Thành viên Hội đồng Tư vấn - Chính sách Tiền tệ Quốc gia cho biết thời gian qua, tại nhiều doanh nghiệp bất động sản, nguồn vốn đến từ chứng khoán. Dòng tiền đầu tư của một số doanh nghiệp âm, họ nhờ vào dòng tiền từ thị trường chứng khoán là dòng tiền dương để bù đắp vào dòng tiền âm đó, tạo ra sự cân bằng tài chính. Thế nhưng chứng khoán cũng đang sụt giảm nghiêm trọng nên các dòng tiền mà doanh nghiệp trông chờ đều đang âm. Dòng tiền của các doanh nghiệp bất động sản đang rất khó khăn.

Một dòng tiền khác đang bị tắc nghẽn và được ví như một quả bom nổ chậm là trái phiếu doanh nghiệp. Đây là nguồn vốn có lãi suất cao hơn ngân hàng và vì thế rủi ro cũng cao hơn. Theo tiến sĩ Lê Xuân Nghĩa, quy mô thị trường trái phiếu doanh nghiệp hiện đạt tốc độ tăng trưởng khoảng 30-35%/ năm. Tuy nhiên, vụ việc Tân Hoàng Minh đã khiến Nhà nước có động thái kiểm soát trái phiếu doanh nghiệp. Như vậy, trái phiếu – một nguồn vốn khác của doanh nghiệp bất động sản bị tắc nghẽn.

Việc doanh nghiệp bất động sản không có vốn để triển khai dự án, đồng nghĩa không có dòng tiền sẽ dẫn đến hệ lụy nhiều doanh nghiệp không có khả năng thanh toán dư nợ trái phiếu chuẩn bị đáo hạn, khoảng 120 nghìn tỷ trái phiếu doanh nghiệp đáo hạn trong năm nay và 360 nghìn tỷ trong giai đoạn 2022-2024. Nếu một số doanh nghiệp bất động sản vỡ nợ trái phiếu doanh nghiệp sẽ gây hệ lụy lớn cho thị trường bất động sản nói riêng và toàn bộ thị trường tài chính nói chung, nợ xấu theo đó tăng, đà phục hồi kinh tế giảm.

Doanh nghiệp BĐS đói vốn: Cần xếp hạng tín nhiệm

Doanh nghiệp BĐS đói vốn, trong bối cảnh hiện tại khi tín dụng bất động sản bị kiểm soát, chứng khoán giảm thì huy động trái phiếu doanh nghiệp vẫn là một giải pháp về nguồn vốn khả dĩ. Để giải quyết bài toán nguồn vốn này, tiến sĩ Lê Xuân Nghĩa cho rằng các doanh nghiệp bất động sản cần nhanh chóng đăng ký xếp hạng doanh nghiệp nhằm tạo ra tiền đề minh bạch và chuyên nghiệp để dễ dàng phát hành trái phiếu doanh nghiệp.

Đồng quan điểm, ông Phùng Xuân Minh - Chủ tịch Hội đồng quản trị Saigon Ratings cho biết tại nhiều quốc gia có nền kinh tế phát triển trên thế giới, không phải doanh nghiệp nào cũng đều có thể phát hành và chào bán trái phiếu trên thị trường thành công. Chỉ các tổ chức phát hành và trái phiếu đã được Xếp hạng tín nhiệm, với chất lượng tín nhiệm tương đối tốt mới được phát hành. nhiều nước đã áp dụng xếp hạng tín nhiệm với doanh nghiệp để minh bạch thị trường, là cơ sở cho khơi thông nguồn vốn.

Do vậy, để minh bạch và lành mạnh nguồn vốn của thị trường Việt Nam thì các doanh nghiệp phát hành trái phiếu cần xếp hạng tín nhiệm. Việc xếp hạng tín nhiệm cần được thực hiện bởi một bên thứ ba độc lập, cung cấp thông tin khách quan và đáng tin cậy về tổ chức phát hành và công cụ nợ cho các nhà đầu tư trên thị trường.

Trên thực tế, tại các quốc gia phát triển, các nhà đầu tư tổ chức, cá nhân khi thẩm định, quyết định mua trái phiếu của các tổ chức phát hành, thường không có điều kiện tiếp cận để nghiên cứu hồ sơ doanh nghiệp hoặc không quan tâm đến các loại hình tài sản đảm bảo, hoặc có được bên thứ ba bảo lãnh thanh toán hay không, hoặc là chất lượng tín nhiệm của tổ chức bảo lãnh thanh toán đó như thế nào mà chỉ chú trọng tham khảo các báo cáo đánh giá Xếp hạng tín nhiệm của các tổ chức CRA, trong đó có thông tin về mức bậc xếp hạng có được.

Chủ tịch Hội đồng quản trị Saigon Ratings nhấn mạnh mục tiêu cuối cùng là thị trường phải minh bạch thông tin. Việc minh bạch thông tin sẽ giúp cơ quan quản lý nhà nước thuận lợi hơn trong quản lý, quản lý chặt chẽ hiệu quả theo đúng định hướng. Đối với doanh nghiệp, các tổ chức đầu tư trong và ngoài nước có thông tin đáng tin cậy, đầy đủ, kịp thời để tham khảo đầu tư vào bất cứ doanh nghiệp nào nếu có nhu cầu. Nhà đầu tư cá nhân cũng có thông tin để quyết định đầu tư vào các kênh huy động vốn của doanh nghiệp. Với nội tại doanh nghiệp, minh bạch thông tin giúp doanh nghiệp nâng cao chất lượng quản lý nội bộ, tạo nên một doanh nghiệp tốt, một khả năng huy động tốt.

Nguồn bài viết: Sưu tầm